香港每年新造保單平均接近一百萬張,可見許多香港人都熱愛購買保險,但各位投保人有否思考過為什麼保險公司可以為眾多人提供保障而不擔心風險?假如每一位受保人都需要巨額賠償,保險公司會否因過度賠償而出現重大虧損,甚至倒閉?

放心,保險公司絕不是「開善堂」,他們對公司自身可承受的風險十分重視,而其中一個風險轉移的方法就是「再保險」。

甚麼是再保險?

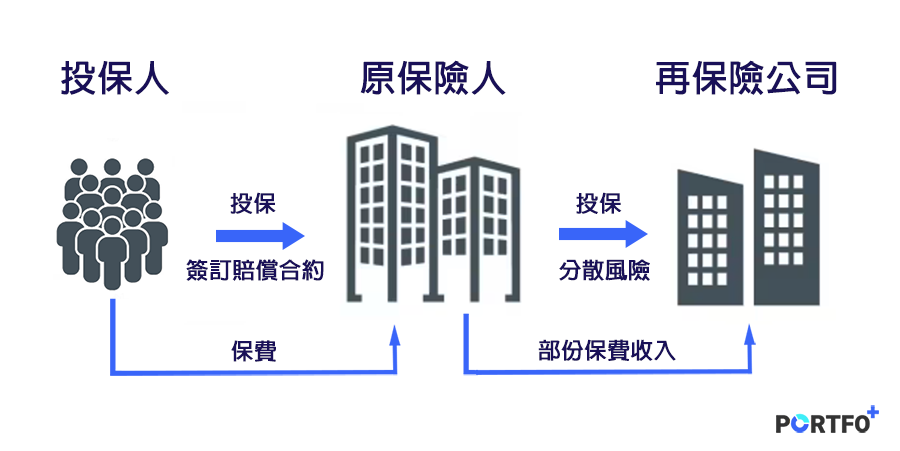

再保險 (Reinsurance),又稱為分保,是保險公司為了降低自身損失和風險而向另一間保險公司投保的過程,而接受這類型業務的公司不是一般保險公司,而是「再保險公司」(Reinsurance Company)。

一般直接面向市場投保人的保險公司稱為原保險人,原保險人透過購買再保險把高風險的一部份或全部分攤,除了能控制承保責任、穩定收入之外,亦能夠擴大承保規模,多出更多空間做新生意。

再保險的種類

再保險的種類可分為比例再保險及非比例再保險。

- 比例再保險: 是原保險人與再保險公司按事先約定的比例分配保險金額,而再保險費及賠償也按同一比例分擔。例如一宗運輸貨物的保險費用為1000萬元,原保險人與再保險公司簽訂了比例再保險合同,並定下4:6的成數比例,即承擔價值400萬元的保險責任,假如貨物最後需要全數賠償,則再保險公司需要承擔價值600萬元的保險責任。

- 非比例再保險 (又可稱為超額損失再保險): 責任分配是按各方約定的賠償限額或賠付率決定,感覺像醫療保險的墊底費。若損失在賠償限額內,將全數由原保險人承擔,而超出協定限額的賠償部份,則由再保險人按合約分擔。其中保險責任、再保險費、賠款的分攤,與原保險金額沒有任何比例關係,而是另行約定。

再保險的例子

各類型的保險都可以進行再保險。然而,一般保額較大,而出賠率又不低的保障比較需要再保險來分散風險,例如大額壽險、高端醫療、巨額財產險(飛機保險、貨運保險、整棟建築的保險等)。這類型高保額的保險一旦出事,賠償金額隨時以數十億元計,部分保險公司可能獨力難支。

此外,還有一些特殊風險需要特別考慮,例如衛星發射、核電站或與天災 (地震、龍卷風等) 相關的保險。這些領域的風險相對較高且具有特殊性,因此再保險在這些領域中也扮演著重要的角色。

對投保人有影響嗎?

買再保險對於保險公司和投保人雙方都有好處。假設真的遇上低概率的不測,原保險人可以獲得即時支援,並提升其履行對投保人的賠償合約能力,這為投保人提供了更大的保障。

根據香港的《保險業條例》的規定,保險公司必須對其打算經營的保險類別風險做足夠的再保險安排,從而分散風險。因此,在香港的保險業運作中,再保險是保障所有投保人的最強大後盾。

以上資訊,由 PortfoPlus 提供